随着新装置不断投产将逐步实现自给自足

A 全球贸易格局

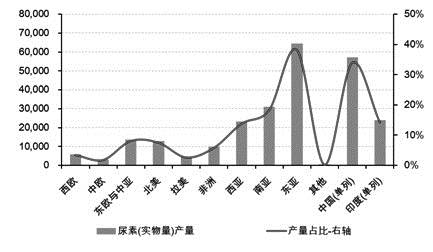

从全球来看,各地区或各国的尿素产量不尽相同。据国际肥料工业协会(IFA)的数据,2017年全球尿素产量近1.7亿吨,其中排在前五位的地区是东亚、南亚、西亚、东欧与中亚、北美,这五个地区的尿素产量占比分别为38.2%、18.3%、13.8%、8.1%和7.6%。这里有必要重点说下中国和印度两国的尿素产量,全球占比分别为33.9%和14.2%,自身尿素“底子”较为硬实。

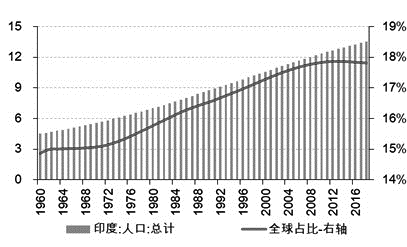

全球各区域的产量占比差别较大,这或许与各地区的资源特征有关,如西亚,油气较为充裕且成本较低,已建设不少低成本的气头尿素装置,满足自给的同时还可面向全球出口;又或者与各地区的需求有关,如中国和印度,两国当前人口全球占比分别为19%和18%,尿素作为化肥用于农作物的需求巨大,故中国利用本国丰富的煤炭资源建设不少煤头尿素装置,而印度则利用进口的天然气建设不少气头尿素装置,以满足各自的国内需求。

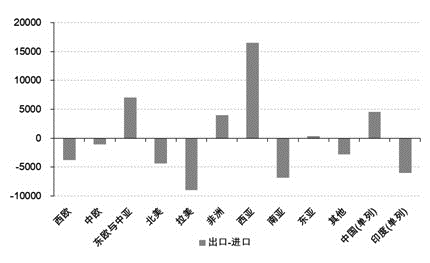

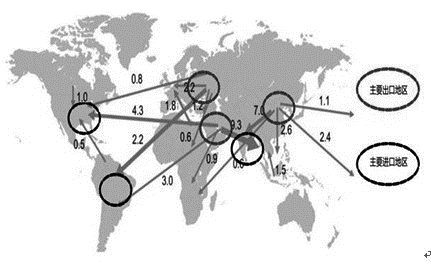

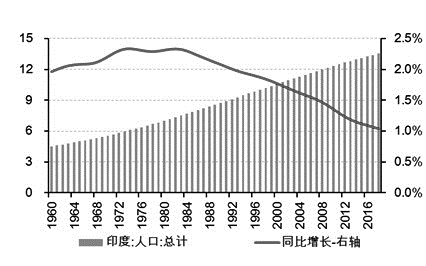

如前所述,印度尿素产量全球占比达14.2%,2017年产量达到近2400万吨,自身“底子”尚可,但其对全球市场的影响,取决于进出口量。通过计算2017年全球各地区或主要国家的尿素出口与进口数据差值,我们发现印度仍有部分尿素需要进口来满足国内需求,具体来看,2017年印度尿素出口与进口数据差值为600万吨,即印度仍需要进口600万吨尿素,而这些尿素主要来自于西亚、东欧与中亚和中国地区的出口。当前印度人口基数庞大,世界银行数据称2018年印度人口总计达到13.53亿,且仍保持1.04%的人口增长率,毫无疑问如此多的人口将产生巨量的粮食需求,从而刺激对包括尿素在内的化肥需求增长,未来印度尿素市场不可忽视。

B 印度供需情况

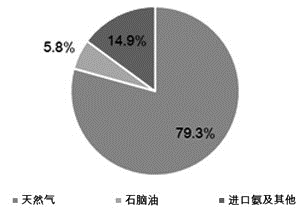

如前所述,印度为了应对国内尿素需求而建设了不少气头尿素装置,不过印度国内也有些以石脑油和进口氨为原料的尿素装置,其中天然气、石脑油和进口氨及其他这三种工艺原料的尿素产能占比分别为79.3%、14.9%和5.8%。

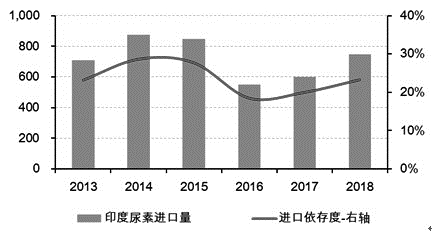

据Bloomberg数据,印度的尿素产能从2009年的2116.7万吨增长至2018年的2533.6万吨,年均增长约2%。

由于印度尿素需求大,如2018年需求量达到3202万吨,印度尿素装置开工率(或者产能利用率)总体来看较高,2013年到2018年装置产能利用率平均高达96%,2015年甚至超负荷达到101.6%。当然尽管印度的尿素产能利用率这么高,但还是不能满足国内对尿素的需求,故印度大概每年仍需进口几百万吨的尿素,如2013年到2018年印度尿素年均进口量约720万吨,进口依存度变化不大且均值保持在23.5%。不过据印度评级和研究机构(Ind-Ra)2018年发布的报告称,随着未来几年印度国内新的尿素装置逐步投产,印度有望在2021年3月前停止进口尿素。

C 印度进口体系

如前所述,每年印度仍需要从全球进口几百万吨的尿素,但是在印度国内,进口尿素的贸易商是需要印度政府授权的,也即印度的尿素进口市场是受管控的。目前,印度政府授权MMTC、STC和IPL这3家公司负责代理进口尿素。具体的进口采购方式主要有两种,即通过全球招标采购和通过长期合同采购。被授权代理进口公司负责对外洽谈,与中标供应商签订合同,并且安排对外开证付款。然后,印度政府通过招标确定进口尿素的国内交货和分销代理,中标企业负责进口尿素的卸货灌包及国内分销。一般来说,印度政府对这些中标企业的经营资质会维持1—3年不变。进口尿素的销售额返还给印度政府,同时代理公司从政府取得代理服务费。

D 印度市场的“中国货”

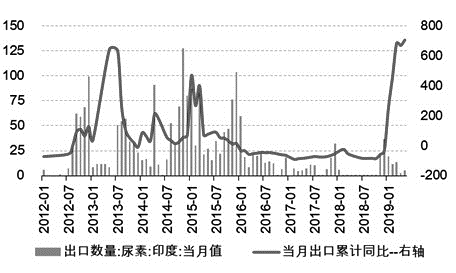

如前所述,中国的尿素“底子”也不错,作为全球第一大尿素市场,2017年中国尿素产量全球占比高达33.9%,这么高的产量除满足中国国内需求外,还有部分出口销往全球市场。据印度肥料协会数据,2017年印度尿素进口来源国排在前三位的分别是阿曼(占42%)、伊朗(占34.1%)和中国(占12.5%)。但是2013年和2014年印度进口尿素市场上中国货源占比分别为42.9%和59.4%,于2015年达到历史高位70.3%,而后于2016年、2017年和2018年分别下降至38.9%、12.5%和8.9%。中国尿素货源占印度进口市场比例不断下降,原因要从中国国内尿素的价格说起。

自2016年以来,受环保“高压”政策和尿素行业供给侧改革等因素影响,中国国内尿素企业开工率大幅下降,整个产业链经过前期去产能和去库存,价格重心不断上移,FOB中国价格重心从2016年9月的198美元/吨上移至281.5美元/吨,且在2018年10月中旬达到高点337.5美元/吨。FOB中国尿素价格重心整体上移,直接导致这期间尿素CFR印度和FOB中国价差多半时间为负值,也即中国尿素出口到印度市场没有进口利润,往后FOB中国价格具有绝对价格优势的局面或再难出现,曾经印度尿素进口市场里主流的中国货逐渐被中东地区更具价格优势的阿曼和伊朗尿素货挤占。

图为2017年印度尿素进口来源国占比

图为印度尿素进口中国货源占比

图为印度和中国大颗粒尿素价差走势(单位:美元/吨)

图为中国对印度的尿素出口和同比